- ヒロミンの記事一覧

- テスラ100株売却に成功!<ヒロミン>

- 2024年04月15日

こんにちは!米国株、それもハイテク株投資家のヒロミンです。いやあ、昨日は夏が来たのかと思うような陽気でしたね。この暖かさ、今週も続きそうです。

さて先週の米国株市場は相次いで発表された物価指数の高止まりを受けて、3指数そろって週間で下落しました。

ダウ平均 37,983.24 ▼2.4%

S&P500 5,123.41 ▼1.6%

ナスダック 16,175.09 ▼0.5%

主要ハイテク株の週間騰落率を確認すると、半導体株を中心にマイナスが目立ちました。

インテル 35.69 ▼7.8%

AMD 163.28 ▼7.8%

マーベル 70.16 ▼3.4%

ASML 961.84 ▼1.8%

マイクロン 122.52 ▼0.9%

マイクロソフト 421.90 ▼0.1%

エヌビディア 881.86 △0.2%

アマゾン 186.13 △0.2%

アルファC 159.19 △3.4%

テスラ 171.05 △3.7%

パロアルト 279.07 △3.7%

アップル 176.55 △4.1%

もっともエヌビディア、アマゾン、アルファベット、テスラ、アップルといったマグニフィセント7は好調でした。

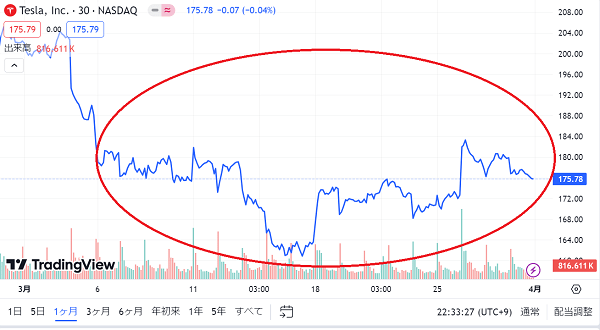

個人的には先週中に少し反発したテスラ株100株売却に無事成功!円安が153円まで進んだところで円に戻すこともできました。テスラ株はその後急落したので、まずまずの出来でした。やれやれ。

(テスラ=過去1カ月)

一方、久しぶりに週間で上昇したのがアップルです。次に出るiPhone16には生成AIの機能が載るのでは?といった期待から株価が上昇しました。そうなれば現在iPhone13を使っている筆者も久しぶりに買い替えたいと思っています。楽しみです。

- 今週テスラ株の一部を売却予定!<ヒロミン>

- 2024年04月08日

こんにちは!米国株投資家のヒロミンです。いやあ、さくらは名実ともに満開の時期を迎えましたね。春爛漫!

一方、米国株市場の本当の春はまだ遠そうです。先週はISM製造業景況感指数に始まり雇用統計に至るまで、一貫して強い指数にさらされることとなり、利下げ見通しの後退懸念が鮮明に。主要4指数は週間でそろって下落しました。

ダウ平均 38,904.04 ▼2.3%

S&P500 5,204.34 ▼1.0%

ナスダック 16,248.52 ▼0.8%

ラッセル2000 2,063 ▼2.9%

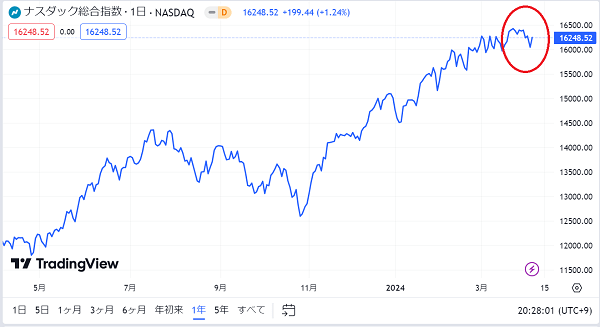

なかでもナスダックに至っては2週連続でマイナスです。

(ナスダック=過去1年)

ハイテク株を個別に見ると、半導体銘柄がそろって下げているのが目立ちます。半面半導体株以外はテスラとアップルを除いて意外に持ちこたえました。

インテル 38.71 ▼16.2%

テスラ 164.9 ▼6.2%

AMD 170.42 ▼5.6%

パロアルト 269.01 ▼5.3%

エヌビディア 880.08 ▼2.6%

アップル 169.58 ▼1.1%

パランティア 22.96 ▼0.2%

アーム 124.82 ▼0.1%

アルファC △1.1%

マイクロソフト △1.1%

アマゾン △2.6%

メタ △8.6%

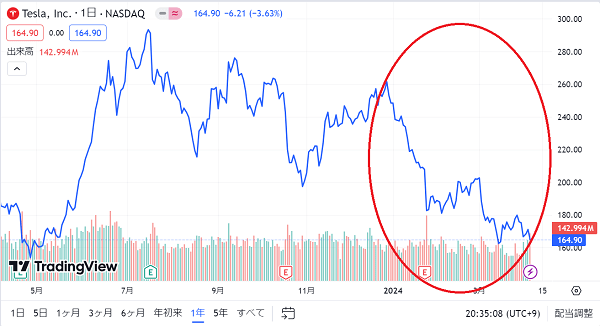

ただし、テスラの下落幅は看過できない水準にまで来ています。

(テスラ=過去1年)

テスラはとうとう年初来で33.6%のマイナスと、30%を上回りました。低下価格モデルの開発中止も伝わってきており、最悪期を迎えています。個人的には現金が必要な事情もあり、今週は保有するテスラ株の3分の1を売却予定です。

さて、今週は10日(水)発表の3月の消費者物価指数(CPI)、11日(木)発表の3月の生産者物価指数(PPI)という2つの物価指数にやっぱり注目です。

これにより利下げ見通しもはっきり見えてくることになります。

- 米国株は5カ月連続で上昇!<ヒロミン>

- 2024年04月01日

こんにちは!米国株投資家のヒロミンです。日本では新年度がスタートしましたが、お天気はいまいち冴えないですね。

さて米国株市場は3月相場が終了し、好調を維持しました。主要3指数はそろって5カ月連続で上昇です。

ダウ平均 39,807.37 △2.1%(月間)

S&P500 5,254.35 △3.1%(月間)

ナスダック 16,379.46 △1.8%(月間)

主要ナハイテク株の月間騰落率をいくつか拾ってみると、個別にはかなり明暗が分かれましたね。

エヌビディア 903.56 △14.2%

アルファC 152.26 △8.9%

ヌー △7.7%アップル 171.48 ▼5.1%

メルカドリブレ 1511.96 ▼5.2%

AMD 180.49 ▼6.3%

パランティア 23.01 ▼8.3%

パロアルト 284.13 ▼8.5%

アーム 124.99 ▼11.4%

テスラ 175.79 ▼12.9%

エヌビディアが相変わらず好調を維持した半面、テスラがこれまた相変わらず元気がないですね。

(テスラ=過去1カ月)

(パランティア=過去3カ月)

一方で私が狙っている、アームやパランティア、メルカドリブレには押し目のチャンスが来ているようです。

今週はパウエルさんをはじめ、FRB高官による発言が相次ぐほか、5日(金)には3月の雇用統計の発表があります。

今年6月の利下げは予定通りあるのか?また年内の利下げは何回になるのか?はたまたないのか?注目です。

- 春爛漫!そろって最高値を更新 <ヒロミン>

- 2024年03月25日

こんにちは!米国株投資家のヒロミンです。東京は今週にも桜が開花するそうですね。ようやく春の到来です。

そうしたなか、ひと足先に春爛漫を迎えたのが先週の米国株市場です。主要3指数の週間の騰落率を見ると……

ダウ平均 39,475.90 △2.0%

S&P500 5,234.18 △2.3%

ナスダック総合 16,428.82 △2.9%

先週はFOMCで政策金利、利下げ見通しともに据え置かれたことで、市場に安心感が広がり、3指数そろって連日で過去最高値を更新しました。ダウ平均は初の4万ドル間近、ナスダック総合は2021年11月以来の1万6000台を回復です。

(ナスダック総合=過去5年)

個別に見ると、やっぱり半導体株が強いですね。主要ハイテク株の週間の騰落率ランキングはこちら….

マイクロン 110.21 △18.2%

エヌビディア 942.89 △7.4%

アルファC 151.77 △6.8%

アーム 134.15 △5.7%

ヌー 12.25 △5.5%

メルカドリブレ 1,571.99 △4.8%

テスラ 170.83 △4.4%

ASML 979.96 △4.2%

マイクロソフト 428.74 △3.0%

パランティア 24.18 △2.9%

アマゾン 178.87 △2.6%

パロアルト 286.78 △1.6%

アップル 172.28 ▼0.2%

マーベル 66.54 ▼0.5%

AMD 179.65 ▼6.0%

なかでも業績見通しが好感されたマイクロンは2桁の急騰です。

(マイクロン・テクノロジー=過去1年)

テスラが週間では久しぶりに反発したのが救いです。テスラを売っ払うとなると、やはり寂しいものがあります。できれば盛り返してほしいです。

さて、3月最終週の今週は29日(金)発表の2月の個人消費支出(PCE)物価指数に注目です。FRBの姿勢に変化はないか?見逃せません。

- テスラ、残念ながら見切り時!?<ヒロミン>

- 2024年03月18日

こんにちは!米国株投資家のヒロミンです。いやあこの週末はとても暖かくて過ごしやすかったですすね。しかし、今週はまたも寒さが戻ってくるそうです。皆さん、くれぐれも体調に気を付けてくださいね。

さて、先週の米国株市場はCPI、PPIと主要な物価指数が市場予想を相次いで上回ったことで、調整の週となりましたね。主要3指数の週間騰落率です。

ダウ平均 38,714.77 ▼0.0%

S&P500 5,117.09 ▼0.1%

ナスダック総合 15,973.17 ▼0.7%

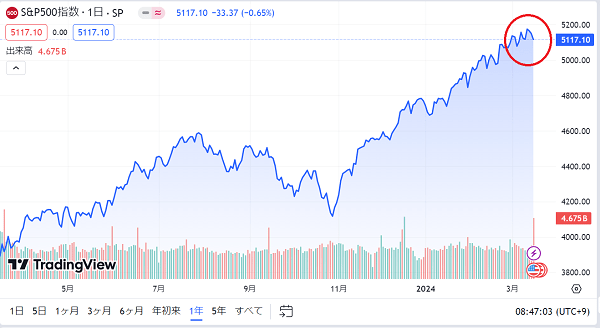

ダウ平均は3週連続、S&P500とナスダック総合は2週連続で下落しました。S&P500に至っては先週12日の火曜日には史上最高値を更新したにもかかわらずです。

(S&P500=過去1年)

主要ハイテク株の週間騰落率を個別に見ると……

マーベル 66.87 ▼11.3%

アドビ 492.46 ▼10.7%

パランティア 23.49 ▼9.8%

テスラ 163.57 ▼6.7%

ASML 940.21 ▼5.4%

アーム 127.00 ▼3.4%

アマゾン 174.42 ▼0.5%

エヌビディア 878.37 △0.4%

パロアルト 282.16 △0.7%

アップル 172.62 △1.1%

マイクロソフト 416.42 △2.5%

アルファC 142.17 △4.3%

ヌー 11.61 △4.9%

半導体株を中心に生成AI関連銘柄が調整に入ったようです。決算を受けたアドビの急落が話題になりました。

心配なのはテスラです。下げが止まりません。

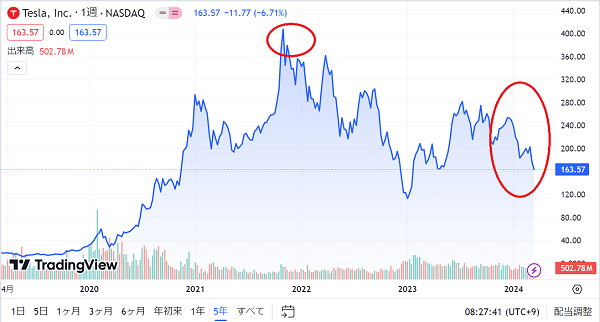

(テスラ=過去5年)

テスラは年初来で▼34.1%、2021年11月につけた過去最高値からは、なんと▼59.8%も下げています。うへー(~_~)

新しい銘柄を仕込むための資金を得るためにも、残念ながら今週、ついに見切りをつけるときがやって来たのかもしれません。

一方、パランティアやアームはいよいよ仕込み時がやってきたのかもしれません。

今週の注目イベントは、なんと言っても日銀金融政策決定会合とFOMCの結果発表ですね。

新着記事

- 2024.04.15

- ドルカナダ上昇<ワタヤン>

- 2024.04.15

- 【海外ETF/日本株】東京エネシス(1945)決済しました!

- 2024.04.15

- ドル円でちょこちょこ③<ニコ>

- 2024.04.15

- テスラ100株売却に成功!<ヒロミン>

- 2024.04.15

- 2円以上も円安となりましたが<ヒヨコマメ>

- 2024.04.08

- 含み損拡大<ワタヤン>

- 2024.04.08

- 【海外ETF/日本株】個人で取引してるFXの話

- 2024.04.08

- ドル円でちょこちょこ②<ニコ>

- 2024.04.08

- IXJ、VTともに下落基調に<ヒヨコマメ>

- 2024.04.08

- 今週テスラ株の一部を売却予定!<ヒロミン>

カテゴリ

執筆者一覧

アーカイブ

- 2024年4月 (15)

- 2024年3月 (19)

- 2024年2月 (17)

- 2024年1月 (18)

- 2023年12月 (17)

- 2023年11月 (21)

- 2023年10月 (29)

- 2023年9月 (22)

- 2023年8月 (23)

- 2023年7月 (27)

- 2023年6月 (25)

- 2023年5月 (34)

- 2023年4月 (23)

- 2023年3月 (27)

- 2023年2月 (28)

- 2023年1月 (34)

- 2022年12月 (28)

- 2022年11月 (27)

- 2022年10月 (32)

- 2022年9月 (28)

- 2022年8月 (30)

- 2022年7月 (14)